1. 연방정부와 CA 주정부의 세율및 택스 브래킷(Tax Rate & Tax Bracket)

2019년도 소득세 계산할 때 적용되는 연방 정부 세율및 세율구간은 기혼부부 공동세금보고( Married Filing Jointly: MFJ)인 경우 연소득이 19,400달러 이하일 때 소득의 10퍼센트이며 연소득이 19,401달러이상78,950달러이하일 때 1,940달러 + 19,400달러 초과분의 12퍼센트, 연소득이 78,951달러이상 168,400달러이하일 때9,086달러 +78,950달러 초과분의 22퍼센트이다. 보다 자세한 내용은 연방정부 세율의 경우, 웹사이트 www.irs.gov/pub/irs-pdf/i1040tt.pdf에 들어가서 찾아보면 모든 경우의 ‘2019 Tax Rate Schedules’을 알아낼 수 있고, 주정부 세율의 경우, 웹사이트 www.ftb.ca.gov/forms/2019-california-tax-rates-and-exemptions.shtml에 들어가서 ‘ individual income tax rate’ 를 처넣으면 모든 경우의 관련 자료가 나타난다.

2. 개인 또는 피부양자 소득공제 (Personal/ Dependent Exemption)

2018년 1월 1일부터 발효되기 시작한 새 연방정부 개정세법 (TCJA)에 따르면 납세자 가족 숫자에 근거한 연방정부차원의 소득공제(Exemption)는 2017년도 소득세 계산할 때까지만 반영하고 2018년도 소득분 신고이후부터는 더이상 허용하지 않기로 했다. 그 대신에 연방정부 세금계산시에는, 모든 납세자들에게 적용되는 표준공제( Standard Deduction) 액수를 대폭 늘리고 더 나아가, 영업활동을 하는 경제인들의 가정에 세법상 유리하도록 그 영업상의 이익에 대해 대략 20% 정도를 소득공제해 주는 새 조항이 생겼는데 이를 유자격 영업이익창출 소득감면(Deduction for Qualified Business Income: QBI Deduction) 이라 한다 . (차후 자세히 설명할 것임)

한편 CA 주정부는 애시당초 예전부터 연방정부와 같은 소득공제 (Exemption) 조항을 두지 않고, 대신 주소득세 크레딧 (CA Exemption Credit) 형태의 감세조항을 두고 있는데 2019년도 소득에 대해서 독신자/ 기혼 개별신고자/ 세대주 등에게는 1인당 122달러,부부 공동 신고자/ 미망인 에게는 244달러 , 피부양자에게는378달러, 맹인이거나 65세 이상인 경우 각각122달러를 추가로 더 감세해준다.

단, CA주정부는 200,534달러 이상의 고소득자에 대해서는 상기 소득감세 조항의 크레딧혜택을 점진적으로 감소( Phaseout)시키고 있음을 유의해야 한다.

3.표준 공제(Standard Deduction)와 항목별 공제(Itemized Deduction) 선택

우선 각 납세자들의 표준공제액을 살펴보면 부부 공동보고 또는 미망인(홀아비 , 홀어미)의 경우 연방정부는24,000달러(2018년)에서 24,400달러(2019년)로, CA 주정부는8,802달러(2018년)에서 9,074달러(2019년)로 상향 소득공제 시켜주며 기혼자로서 65세 이상 또는 맹인인 경우 연방정부는 각각의 경우1,300달러씩 추가 소득공제된다. 그러나 CA 주정부는 이러한 추가 소득 공제 조항이 없다. 또한 미혼자로서 65세 이상이거나 맹인인 경우 연방정부는 각각의 경우1,650달러씩 추가 소득공제 되나,CA 주정부는 이 조항에 대해 역시 아무런 소득공제 혜택을 제공하지 아니한다.

.

4. 스케줄 A(Itemized Deduction)상의 항목별 소득공제 조항들

의료비 소득공제를 받기 위해서는 2019년 당해연도 의료비 지출이 최소한 연방정부 산출 AGI (수정 총소득)의 7.5퍼센트(당초 계획에서는2019년도 이후에는 10퍼센트이상이어야 된다고 했으나 이를 철회하고 적어도 2020년도 소득분에 대한 세금계산시 낮은 7.5% 조항을 채택키로 하였음)를 초과해야 하며 오로지 그 초과분에 한하여 소득공제가 가능하다. 제반 기타 경비 (Miscellaneous Expense)에 대한 소득공제는 특수한 경우를 제외하고는 모두 소득공제가 되지 않는다.

대개의 경우, 항목별 소득공제의 혜택을 가장 많이 창출해 주는 항목들이 바로 주택담보 주택구입 융자금 이자비용(Home Purchase Mortgage Interest Expenses)과 주택부동산 보유세(Property Tax) 납부금액이라 할 수 있다.

새 개정세법(TCJA)에 따르면 2017년 12월 15일까지 주택을 구입했거나 재융자했을 경우 기존의 최대 모기지 이자 공제액(주택구입 융자액 상한선인 1백만달러 원금에 대한 이자비용)이 모두 2018년도 세금보고시 항목별 소득공제 총액에 포함될 수 있지만 2019년 이후부터 2025년 12월 31일사이에 구입한 주택융자금의 소득공제 가능한 융자원금은 부부공동보고시 최대 75만달러까지 (2nd Home구입융자액도 포함된 상한선 금액임) 허용하고 그 나머지는 항목별 소득공제 혜택을 받을 수 없다. 그리고 Home Equity Loan( 10만 달러까지 )에 대한 이자비용 지급도 2018년 1월 1일이후 부터는 소득분 세금보고시 어떤 혜택도 없게 된다.

주택보유세는 대략 1년에 2번 나누어 내는데, 2018년 소득세 신고시(대략 2019년 4월 15일 1차 마감예정)부터는 주택보유세 1년치 납부액에다 주정부와 지방정부(시 또는 카운티정부등)에 내는 지방세(소득세:Income Tax 또는 판매및 사용세: Sales & Use Tax 두가지중 하나만 선택할 수 있음)를 합산하여 만약 1만달러 이상이 되면 오로지 1만달러까지만 항목별 소득공제 총계에 잡힐 수 있다.

그리고 2017년 까지 허용되던 잡다한 제반 기타 경비 (Miscellaneous Expense) 소득공제도 2018년부터는 특별한 예외조항의 경우를 제외하고는 일절 항목별 소득공제 총계에 들어갈 수 없게 된다.

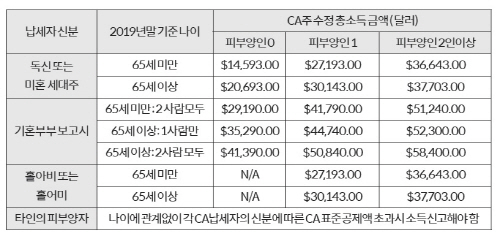

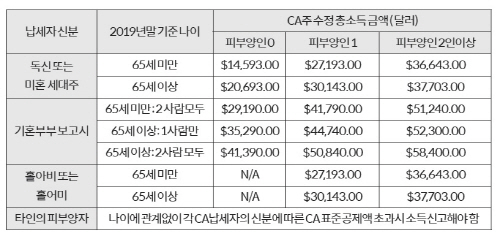

5. 세금보고 마감일

금년도 세금보고 마감일은 2020년4월 15일(수요일)이다. 연방정부나 주정부의 표준공제액보다 납세자의 수정 총소득( Adjusted Gross Income )이 초과되면 특별한 예외조항이외에는 모두 세금보고의 의무가 주어진다. 연방정부의 경우, 표준공제 금액이 부부공동보고나 유자격 미망인 < Qualifying Widow(er)은 , 24,400달러(주정부는 9,074달러)이며 미혼 세대주는 18,350달러(주정부는 9,074달러), 미혼 또는 부부 별도 보고의 경우에는 12,200달러(주정부는 4,537달러)를 기준으로 한다. 또한 CA주정부에서는 상기 표준공제 금액에 따른 세금보고 의무조항이외에도 가족별 부양자수에 따라서 수정 총소득별로 주정부에 세금보고 의무 조항을 부과하고 있는데 이에 대한 자세한 내용은 별첨도표 B를 참조하면 된다.

6. 미성년자 보호 면세조항(Child Tax Credit)

17세 미만의 유자격 자녀(Son or Daughter, or Descendent Thereof, Stepchild or Descendent Thereof , or eligible foster-child: not a qualifying relative)들을 기르는동안에는 미성년자 1명당 (임시 세금보고용 등록번호인 ITIN이 연속2년간만으로 제한 된 유효기간을 갖춘 한) 1년에 2,000달러 (2017년에는 1,000달러였음)의 세금감면 효과를 볼 수 있다.

개정된 세법(TCJA)에 따르면 2018년부터 2025년까지의 소득분에 대해서는 Child Tax Credit 금액이 기존의1,000달러에서2,000달러로 인상되며 최대 1,400달러까지 환불받을 수 있게된다. 또한 미성년자가 아닌 유자격 부양자에 대한 부양자 면세조항이 새로 추가되어 1년에 1인당 500달러씩 면세혜택이 주어지나 환불은 인정되지 않는다. 이러한 미성년자/부양자 보호 면세조항 혜택은 일정한 수정총소득(Modified Adjusted Gross Income:특별 면세/공제 조항금액들을 다시 포함시킨 총 소득)이 법적 기준금액(부부공동 세금보고시 400,000달러, 그외의 경우에는 모두 200,000달러)을 초과할 경우 점차적으로 소진된다.

7. 섹션 179 공제와 보너스 감가상각 혜택

사업용으로 구매한 신형,구형 자산은 연방정부 납세액 계산시, 총금액1,000,000달러까지는 일시 소득공제 할 수 있도록 허용하고 있으며 (세법 179조), 주 정부에서는 아직도 변함없이 최대25,000달러까지만 허용하고 있다. 그리고 새로 구입한 장비에 대한 감가상각 처리에서 첫해에 무려 구입금액의 50퍼센트를 비용처리 할 수 있도록 연방정부는 허용하며 일정 자격을 갖춘 부동산(음식점등) 구매시 당초 39년 동안의 감가상각기간 대신에 현실적인 15년간 Straight-Line (균등) 감가상각이 가능하도록 연장되었다. 특히 2016년부터는 에어컨/히터/20년 미만의 수명을 갖춘 컴퓨터 소프트웨어 제품들도 이같은 섹션 179 세제 혜택을 받을 수 있다. 이같은 혜택은 연방정부의 경우 섹션 179 장비및 가구 구매액이 255만 달러 이상이 되거나 주정부 경우 20만달러 이상이 되면 점차 소진되어 간다.

새로운 개정세법(TCJA)에 따르면, 건물에 추가되는 소방장비나 방범장비들로 이 혜택을 받을 수 있으며 2018년부터는 일시에 비용처리할 수 있는 최대감가상각액이 1백만달러까지 상향 조정되었으며 점차소진처리되는 기준 총 구매금액이 255만달러로 조정되었다.(2019년도 소득분에 대해서는 102만달러까지 최대경비처리가 가능하며 최대 상한 구입비용도 255만달러까지 가능하게 되었다.)

8. 장기 자본소득세(Long Term Capital Gain Tax Rate).

새 개정세법(TCJA)에서는 납세자 Tax Bracket 대신에 납세자 소득수준 상한선에 따라 0퍼센트( 독신이나 부부 별도보고 : 39,375달러까지, 부부공동보고: 78,750달러까지, 미혼 세대주 보고시: 52,750달러까지) 무과세를 하지만, 15퍼센트 ( 독신으로 보고시 : 434,550달러까지, 부부공동보고시: 488,850달러까지, 미혼 세대주 보고시: 461,700달러까지, 부부 별도 보고시: 244,425달러까지) 세율구간을 정해놓고 있으며,상기 상한선을 넘어선 모든 금액에 대해서는 무조건 20%의 Capital Gain Tax를 내야 한다. 그러나 CA주는 이같은 장기 자본소득에 관한 낮은 세율을 인정하지 않고 일반 소득과 동등하게 취급하고 있다.

실제로 한 예를 들자면 다음과 같다. 부부사이인, 김철수씨와 박영희씨가 2019년도 소득분(총 120,000달러중 40,000달러는 소규모 가게를 운영하여 얻은 일반소득이고 나머지 80,000달러는 장기 주식투자로 얻은 자본소득, 즉 Long Term Capital Gain 소득임)에 대한 납세액을 산출할 때 다음과 같은 2단계 계산법이 적용된다.

첨부한 별도 도표 B에서와 같이 장기 자본소득세에 대해 세금을 내지 않아도 되는 부부당 최고 연수익한계치 (Taxable Income Breakpoint)는 78,750달러인데 여기에서 장기 자본소득을 제외한 납세대상 일반소득( Taxable Income without long term capital gain) 40,000달러를 뺀 순수 장기 자본소득( Net Long Term apital Gains Subject to 0 Percent Rate) 38,750달러는 새로운 법개정으로 인해 전혀 세금을 내지 않아도 되며 그 나머지 장기 자본소득 41,250 달러 ( 80,000달러 빼기 38,750달러)에 대해서는 15퍼센트 세율이 적용되어 총 6,187.50의 세금만 내면 된다.

..

9. C. Corporation 주식회사 소득세 계산법 변경사항

2018년부터는 일괄적으로 모든 해당연도 소득액에다 21퍼센트의 세율을 적용하게 되었다.

10. 유자격 영업이익창출 소득감면(Deduction for Qualified Business Income:QBI Deduction)조항 신설

섹션 199A Qualified Business Income 에 해당되는 Business Income에는 자영업 (스케줄 C )수익, 임대업 (스케줄 E) 수익, S Corp. 이나 파트너쉽 회사에서 창출된 납세자 지분의 K-1 수익등이 포함되나 C Corp. 에서 창출된 수익이나 종업원으로 받은 W-2 임금수익등은 포함되지 않는다.

우선 납세자는 수정총소득(AGI: Adjusted Gross Income)에서 표준공제나 항목별 공제를 제한 액수, 즉 섹션 199A공제이전 납세대상 소득액을 계산한 후에 최종적으로 섹션 199A공제공제액(대개 상기 영업이익의 20%)을 빼면 납세소득(Taxable Income)이 되고 여기에 해당 납세율을 적용하면 최종 납세액이 나온다.

그런데, 20퍼센트의 최대 공제혜택을 받는 과정에서 자본소득(Capital Gain)분량은 수혜자격을 상실하므로 (Taxable Income - Capital Gain) 과 순수 QBI 소득 가운데 작은 액수의 20퍼센트만이 소득공제 혜택을 받을 수 있다.

이같은 신설 소득공제 조항적용에는 고소득층에 대한 혜택 견제 차원에서 점진적 소멸(Phase-out)이 적용되는데 부부 공동세금보고시 321,400달러부터 421,400달러까지(2020년에는 326,600달러부터 426,600달러까지), 그 외의 모든 경우에는 157,500달러부터 207,500달러까지(2020년에는 163,300달러부터 213,300달러까지) QBI 공제혜택이 점진 소멸된다.

이같은 점진적 축소 QBI 공제헤택(섹션 199A Qualified Business Income)은 크게 두가지 경우로 나누어지는데 하나는, Specified Service Business(SSB)라고 일컬어 지는 전문직 영업수익(의사, 간호사, 치과의등의 보건분야 전문가, 변호사, 회계사, 통계분야 전문인, 투자및 금융 전문가, 예술가, 운동선수, 상담전문가 등) 분야가 있다. 그런데 2018년 소득분부터 적용되는 섹션 199A (QBI) 공제는 오로지 소득세 산정에 적용될 뿐, 자영업세( Self-employment Tax) 계산에서는 일체 반영되지 않는다.

상기 업종을 제외한 거의 모든 유자격 영업영역으로는 비 전문직 영업수익(Non-Service Business: NSB)이 있다. 이러한 경우 점진적 소멸단계를 넘어서는 고소득 비 전문직 영업수익(Non-Service Business: NSB)에 대한 소득감소 제한조치가 주어지는데 이때 사용되는 기준이 주로 당해 년도에 당해 사업체가 발행한 종업원 임금총액과 당해 사업체가 보유한 부동산 기준가치액에 따라 다소의 소득공제 혜택이 제약을 받는다.

즉 총 임금지급액의 50퍼센트라는 옵션과 보유부동산 기준가치의 2.5퍼센트와 총 임금지급액의 25퍼센트를 합산한 가격이라는 두가지 옵션가운데, 더 큰 가격을 선택해 이를 세금대상이 되는 납세수익(Taxable Income)에서 공제할 수 있다.

참고: 상기 세금보고 내용 요약본은 2020년 1월 22일자로 확정된 개정 세법을 이동준 CPA가 요약한 것이며 질문사항이 있으시면 이동준 CPA(전화 : 408-691-5789)에게 하시면 됩니다

<

이동준 공인회계사 >